股神巴菲特在最后一次出席股东大会上,为日本五大商社站台,新CEO表示愿意长期不卖,这点引发我的兴趣。

巴菲特投资在五大商社的资金成本大约是138亿美元,目前持仓的总市值是235亿美元,已经浮盈了100亿!

而这138亿美元的资金,也是巴菲特在日本进行发行债券“借来”的。换言之,巴菲特目前浮盈这100亿美元,实际上没有真金白银拿出一毛钱。

同样的方法,我们普通人能不能做?

在研究几天五大商社和IB的融资操作后,我决定小小尝试,融资10W美元,投资五大商社。

一般IB默认是没有开通日股交易权限的,登录后台,找到设置里的“交易许可”,把股票交易里的“日本”勾选上,就行了。

在今天上午,我买入五大商社,操作和买卖美股完全一致。

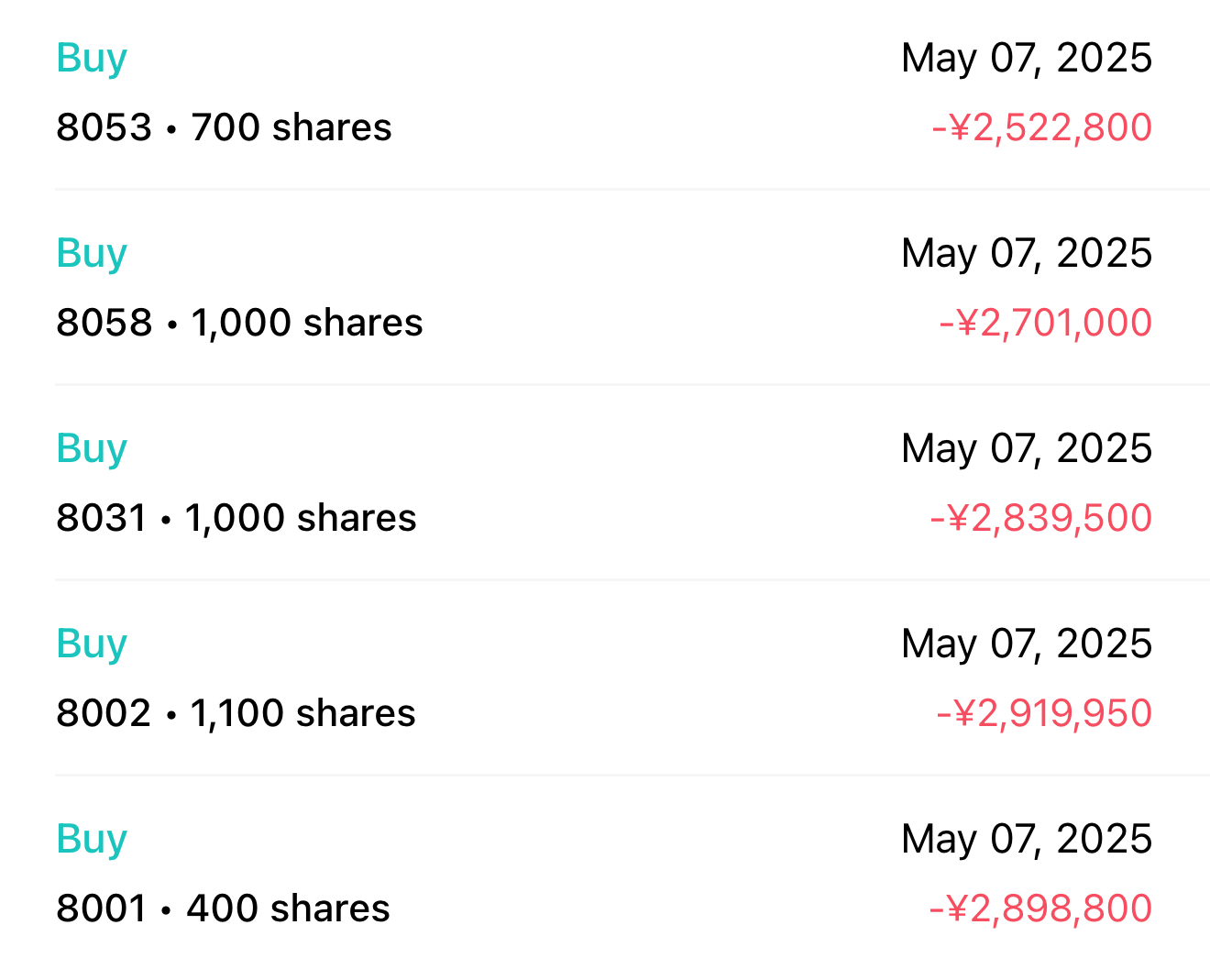

此次交易实际成交如下:

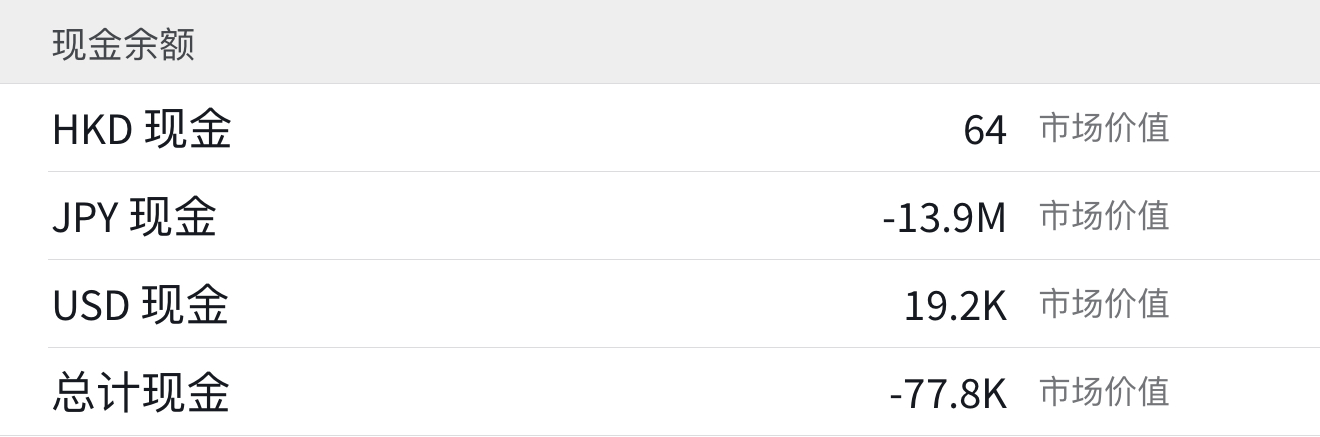

我没有兑换任何日元,直接用IB的美股持仓的可融资额,总共1390W日元。所以在IB的现金结余里,就出现了“JPY现金 -13.9M”。

意思是,日元方面我负债1390W日元,大约10W美元。

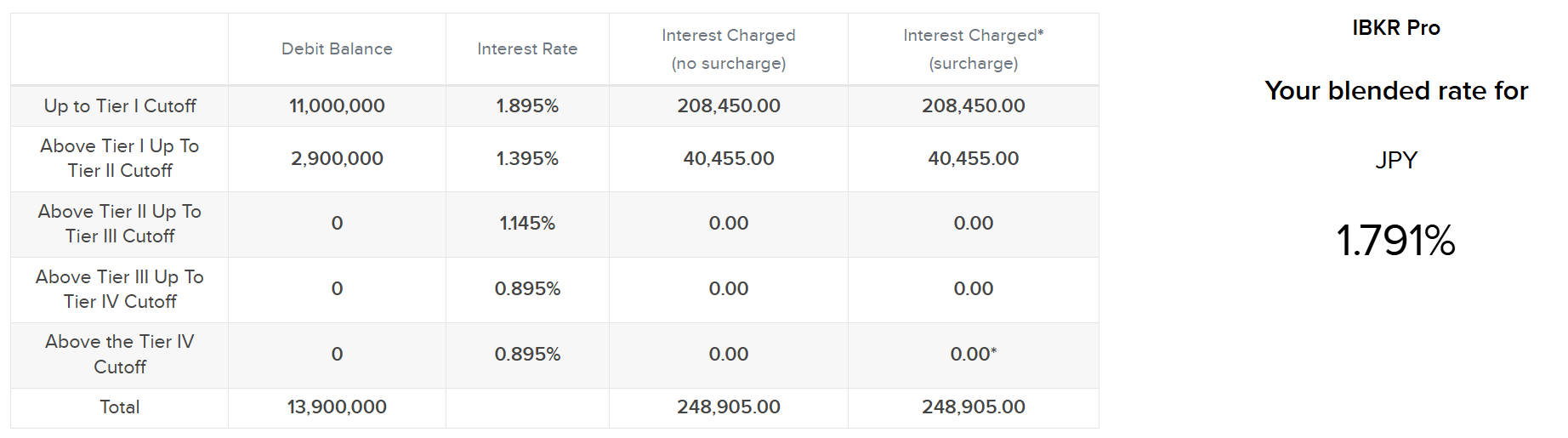

那这融资的利息是多少呢?IB的官网里也可以计算:

IB的融资利率是按照阶梯制来计算的。前1100W日元,融资利率是1.895%,随后的290W日元,利率就降低到1.395%,借得越多,IB的融资利率越便宜。

本质上,IB是用来做“大额交易”的,所以看到有人抱怨它界面不如富途如何如何,我只能笑笑,因为他们根本没有充分利用IB的特点。

这1390W日元融资,整体的利率是1.791%。

不要单纯觉得这个利率是高还是低,关键要看我们投资的五大商社本身能够给我们带来什么。

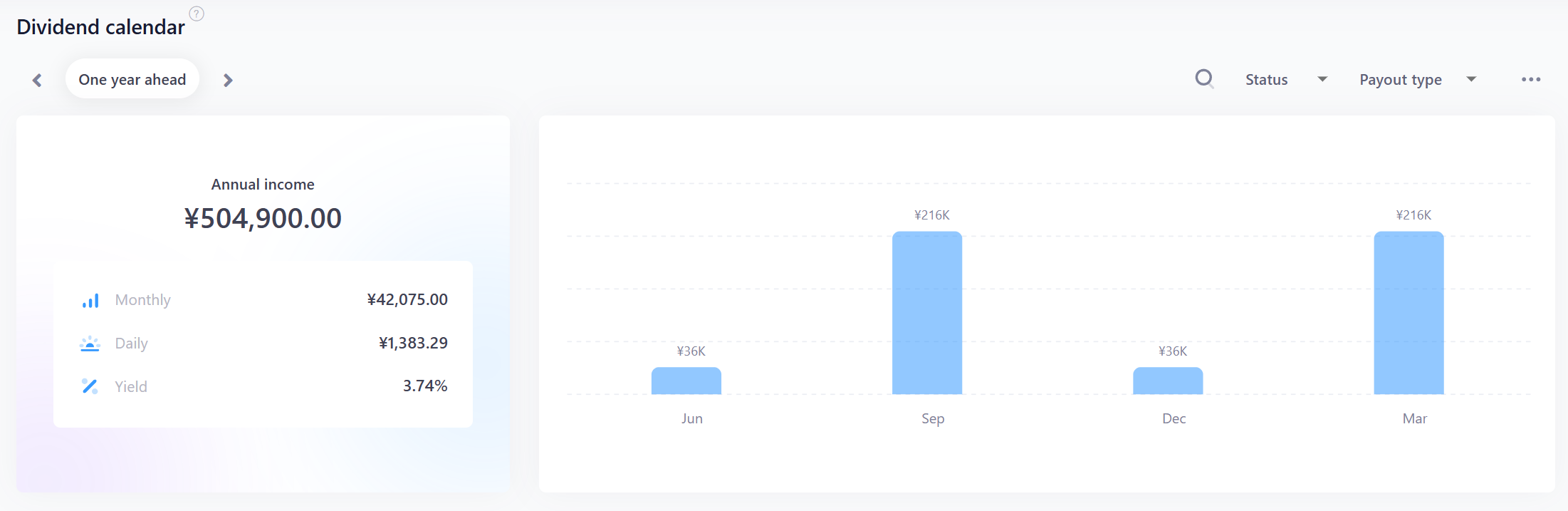

我用Snowball Analytics来管理现金流投资组合,为此次投资专门设了一个日股的Portfolio,按照现在预测的税后股息(按照日本和香港双边协定的10%来扣除withholding tax),预期每年可以获得50.5W日元的股息收入。

其中一半支付融资利息,剩余的就是此次投资的净股息收益。

当然,如果未来五大商社减少派息,又或者日本央行会大幅度加息,会不会导致股息都涵盖不了融资利息?

答案很简单:会!这就是投资风险。甚至于如果出现上面这种情况,股价都可能会大幅度下跌!

于是会出现一个新问题,会不会被margin call?

答案同样很简单:以我的融资比例,不会。

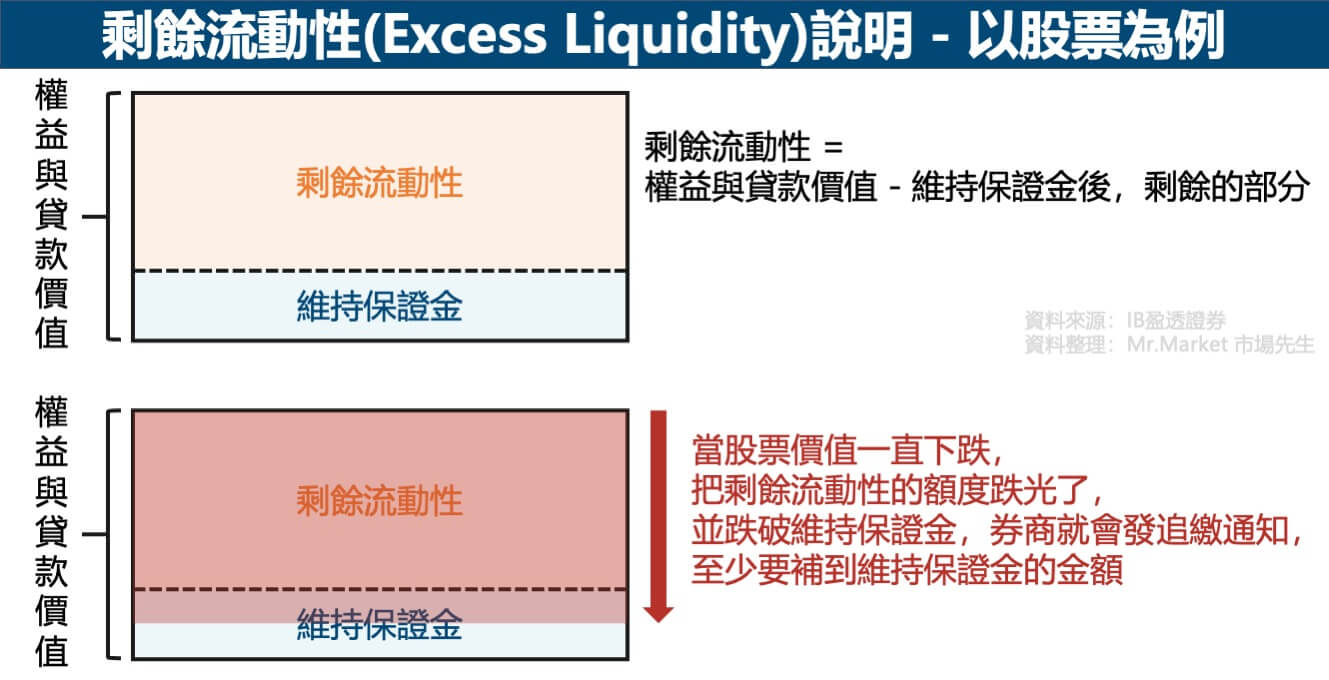

借Mr.Market市场先生网站上的一张图就能很清晰解释。

在IB复杂无比的界面上,有两个对于融资非常重要的指标:维持保证金,以及剩余流动性。

维持保证金的意思是,咱们在IB内所有资产加在一起的净值,不可以低于这个数字,如果真的触及,IB直接会斩仓,从而保证他自己不会亏钱。

剩余流动性的意思就是,在发生斩仓之前,咱们有多少的“可跌空间”。

我目前的IB内资产净值是240W美元,维持保证金这个数字是20W美元,剩余流动性是210W美元。意思就是,我要亏损210W美元,才会触达到维持保证金这个数字。

但我此次融资只借了1390W日元,大约10W美元,就算发生极端金融危机,也不至于会触发到维持保证金的额度。所以,就这笔投资,我完全不用担心正常股价波动而导致Margin Call的可能性。

那最后,这样的投资值不值呢?因为我在后台也收到有网友的提问,我写一下我的思路。

问题一:巴菲特买五大商社,是为了和巴郡其他产业链联动,而不是本身的投资价值?

假设巴菲特通过持有五大商社的股份,让巴郡在和这些商社谈供应链合作时有更多优势,能让自己的其他子公司赚更多,我可能会相信,但这不会损害五大商社自身的利益。

道理其实很简单:巴菲特只是五大商社的“小股东”,每家最多持股10%左右,并不是控股股东。你说,其他股东会允许一个10%的小股东来“占便宜”,让自己的盈利受损吗?我觉得只要董事会脑子清醒,都不会同意这种事,对吧?

虽然我没查到五大商社和巴郡私下有没有直接业务合作,但就算有,也大概率是双赢的。五大商社自己赚得多,投资价值自然也高,这和我们讨论它的投资机会并不冲突。

问题二:看好五大商社,为什么不用现金买?借钱不是还要付利息吗?

这笔账不能这么算!我有10万美元现金,想投日本五大商社,但又不想把美元换成日元。我可以怎么做?我继续把这10万美元投在美股,比如QQQM、SCHD这些我一直在定投的标的上。

接着,我把手头的指数基金、分红ETF,还有其他美股资产抵押,直接融资买入五大商社的股票。

五大商社每半年派一次息,这笔股息可以用来支付融资利息,剩下的还能慢慢还本金。理想情况下,现金账户里日元余额(负数)在不断减少。

其实,我并没有在美股和日股之间“二选一”,而是全都要!如果美股继续涨,我的资产额也在增加,反而能拉低日股融资杠杆的比例。

汇率风险有没有?肯定也有。

最后卖出日股、换回美元时,要看当时汇率。但那只是一次性的事。如果以日元计价,日股投资是盈利的,我其实就“凭空”多了一笔日元现金。至于换回美元时汇率怎样,只是回报高低的问题。我不需要天天为支付利息和汇率波动而烦恼,也不会因为兑换损失而焦虑。

说到底,如果只看五大商社的股息率,还要考虑日元风险,我其实不太愿意用现金直接买。但现在能用比股息率还低的利率借日元来投资,又不影响美股定投,相当于“无成本投资”!哪怕回报率只有1%,这也是“套利”出来的钱。

问题三:同样思路能不能投资港股里的高息股?

不能!至少IB里给到的港币融资利率太高。

你说也可以借日元,然后再换成港币投资?

可以,但是这样会额外带来一个日元和港币的汇率波动风险。事实上,很多私行RM就是帮他们的客户,通过借日元或瑞士法郎,来进行其他的投资,因为这两种货币的融资利率可以很低,同时再用衍生品工具来对冲汇率风险。很显然,至少在IB内进行这样的操作,不是普通小投资者可以实现的。

最后问题:这种投资方式适合你吗?

很不好意思,我的答案也很简单:只要问出这个问题,答案就是不适合。

甚至于在后台,我还看到有人问:IB是什么?

我分享自己的投资方式,也不收费,你连打赏都没有,就想免费从零教你怎么做?万一亏了钱,你说不定还回头还来骂我,我图什么?

所以,除了我自己的保险客户以及我团队同事之外,凡是来问投资建议的,我都会回答:不建议投资。

大部分人对于境外投资的知识几乎为零,凡是投资,没有可能无风险,缺乏足够认知的情况下,哪怕长期能赚钱,但你拿不住长期。

巴菲特和新CEO说,持有五大商社预计50年不卖,不谈是不是吹牛,但我们小散户,能拿个一年都算长期投资了,理念完全不同。

这也是为何,虽然我会分享自己的投资方法,但是如果给建议,我还是会首选你配置美元储蓄保险,让保险公司来替你做稳健投资,未来的收益也可以在一定范围内预期到,比投资基金要稳健得多。已经很不错啦。

在做好保险的情况下,如果你有幸能成为我的客户,再来约我聊聊其他投资,我也当然愿意帮你,这也是我的客户服务内容嘛。

文章评论